Finns "gratislunchen"?

- Sparande

På engelska finns ett talesätt som heter ”No such thing as a free lunch”. Det betyder helt enkelt att det är omöjligt att få något för ingenting.

Inom finansiell rådgivning säger man normalt till en sparare ”att du måste ta mer risk om du vill ha mer avkastning”. Med andra ord måste man ge något för att få något. Gäller detta alltid eller finns det en gratislunch?

På Ruth Asset Management har vi gjort om våra fond-i-fond fonder till direktinvesterande multi asset fonder med just den ambitionen. Behålla avkastningsmålet, men sänka risken.

Harry Markowitz var en amerikansk nationalekonom som belönades med John von Neumanns teoripris 1989 och med Sveriges Riksbanks pris i ekonomisk vetenskap till Alfred Nobels minne 1990 för modern portföljteori. Markowitz räknas normalt som skaparen av dagens moderna portföljteori för finansiella placeringar.

Harry Markowitz sägs ha uttryckt att "diversifiering är den enda gratis lunchen inom investeringar." I begreppet diversifiering ligger riskspridning eller som man klassiskt säger ”Lägg inte alla ägg i en korg”. Så via riskspridning och att äga tillgångar som inte är korrelerade skulle man kunna få en gratislunch. Med korrelerade menas att tillgångarnas värde inte rör sig likadant, de samvarierar inte. Ju lägre korrelation mellan tillgångar ju mer diversifiering och riskspridning får du.

Tanken bakom vad Markowitz sa är att genom att äga en bredare portfölj med större riskspridning av tillgångar kan man uppnå bättre avkastning utan att öka risken. Eller om man vill behålla den avkastning man siktat på kan man åstadkomma den, men till lägre risk.

Genom att sprida investeringarna över olika tillgångar, såsom aktier, obligationer och andra investeringar, kan man minska risken för stora förluster i händelse av att en enskild investering, del av tillgångsklass eller hel tillgångsklass underpresterar. Då dessa inte samvarierar utvecklas deras värde inte likadant. Diversifieringen eller riskspridningen skapar en balans mellan avkastning och risk, vilket är nyckeln till långsiktig framgång inom investeringar.

Riskspriding kan vi även göra inom en tillgångsklass genom att ha flera olika aktieportföljer och ränteportföljer i samma fond. Eftersom Markowitz fick Nobelpriset för över 30 år sedan är detta inget nytt. Historiskt har diversifiering eller riskspridning skapats i fond-i-fond lösningar av olika slag. Det finns dock flera nackdelar med fond-i-fond och den största nackdelen är att kostnaderna blir högre för att förvaltningen sker i två eller fler lager.

Nytt koncept för att sprida riskerna i en fond

Vi på Ruth Asset Management har tagit fasta på att diversifiera och under hösten 2023 har vi avvecklat vår fond-i-fond förvaltning och istället gjort om våra portföljstrategier till direktinvesterade fonder i ett koncept under namnet Crafted by Ruth.

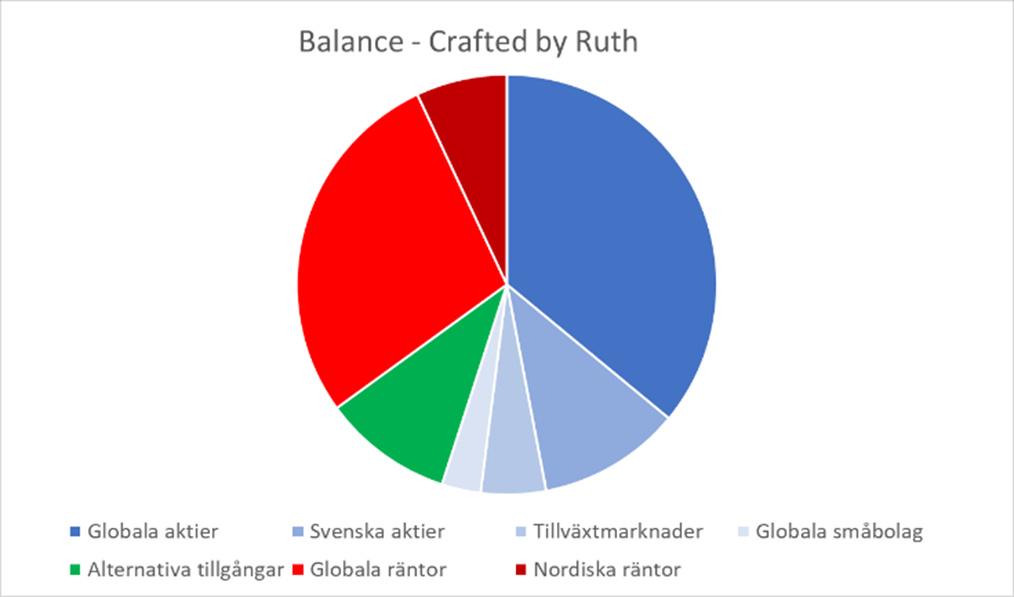

I Crafted by Ruth gör vi riskspridning i flera steg. Vi tillför två nya tillgångsslag jämfört med en traditionell blandfond, vi delar upp aktie- och räntedelen i olika delar och slutligen har vi olika team som förvaltar de olika delarna. På så vis får vi större riskspridning eller diversifiering i respektive fond i flera olika nivåer.

I konceptet Crafted by Ruth har vi fyra fonder/portföljstrategier – Comfort, Balance, Expansion och Intensity. Varje fond representerar en riskklass.

I praktiken innebär detta att vi har åtta olika förvaltningsmandat eller åtta olika portföljer i en fond (undantag Intensity med sex förvaltningsmandat då det inte finns ränteplaceringar i den fonden).

Vi sprider riskerna genom att ha flera olika förvaltarteam i fonden, men vi har också tillfört två nya tillgångsklasser som normalt inte ingår i en blandfond, alternativa tillgångar och taktisk allokering.

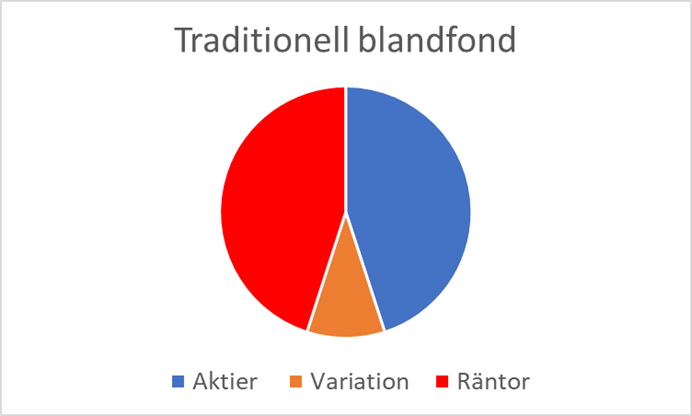

Om vi då jämför en traditionell blandfond med våra portföljstrategier skiljer de sig på flera sätt. En traditionell blandfond delar på aktier och räntor och normalt kan dessa variera något. I exemplet nedan har vi en blandfond med 50% aktier och 50% räntor.

I våra fonder Crafted by Ruth har vi fyra olika delar i aktiedelen och fyra olika team som förvaltar respektive del. Räntedelen är delad i två delar och har två helt olika förvaltningsteam. Slutligen har vi två tillgångsklasser som inte finns i en normal blandfond, alternativa tillgångar och taktisk allokering.

I våra fonder Crafted by Ruth har vi fyra olika delar i aktiedelen och fyra olika team som förvaltar respektive del. Räntedelen är delad i två delar och har två helt olika förvaltningsteam. Slutligen har vi två tillgångsklasser som inte finns i en normal blandfond, alternativa tillgångar och taktisk allokering.

Alternativa tillgångar sker via fond och ger en bred exponering mot tillgångsslaget. De alternativa tillgångarna består av tre delar, en trendföljande del, en makrohedge och en portfölj av alternativa förvaltare. I taktisk allokering tar Goldman Sachs fördel av felprissättningar som ger avkastning på kort till medellång sikt. Detta sker mestadels i derivat och kan ske genom valutor, råvaror, räntor eller aktier. Fördelen med båda dessa två tillgångsslag är att korrelationen eller samvariationen med aktier och räntor är lägre. Det gör att risken blir lägre.

Genom att diversifiera så mycket som möjligt är det vår ambition att uppnå ”gratislunchen”. Det vill säga att kunna bibehålla ett långsiktigt avkastningsmål men att göra det med lägre risk än vad som gäller för en motsvarande blandfond.

Genom att diversifiera så mycket som möjligt är det vår ambition att uppnå ”gratislunchen”. Det vill säga att kunna bibehålla ett långsiktigt avkastningsmål men att göra det med lägre risk än vad som gäller för en motsvarande blandfond.

Mer om Crafted by Ruth fonderna hittar du här:

Comfort – Crafted by Ruth, risk 2/7, sparhorisont minst 3 år.

Balance – Crafted by Ruth, risk 3/7, sparhorisont minst 3 år.

Expansion – Crafted by Ruth, risk 3/7, sparhorisont minst 5 år

Intensity – Crafted by Ruth, risk 4/7, sparhorisont minst 5 år

Johan Elmquist, Head of Business Development, Ruth Asset Management

Innehållet i artikeln är inte att betrakta som finansiell rådgivning. Beslut som fattas baserad på information från artikeln sker på eget initiativ och på egen risk. Ett investeringsbeslut bör bedömas utifrån egen risktolerans, inkomst, ålder och behov av likviditet. Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet.